今回は、株価のアノマリーの特徴・事例を日経平均の統計データと合わせて紹介します。

アノマリーとは、経済的合理性や市場の需給関係では説明できない経験則と統計によって裏付けされた株価変動の偏り・癖です。

株式相場のトレード・投資の勝率を上げるための、トレード判断の1つの材料としてぜひ利用してみてください。

アノマリーを作るのは、機関投資家たち

そもそもアノマリー(マーケットの癖)を作っているのは誰でしょうか?

それは、巨額の資金を運用している国内の機関投資家と日本株の約6~7割を占める海外の機関投資家です。

彼らは顧客との契約や税制など、多くの制約下のもとで投資しなければなりません。この機関投資家たちの縛られた投資行動が一貫性のあるアノマリーを生み出します。

機関投資家の制約例

・資金規模が大きいため、投資対象は大型株に限定される

・常に株の保有をフルポジションにしないといけない

・3ヶ月毎に結果を顧客に提示する必要があるため、定期的に損益を確定する必要があり長期投資の運用はむずかしい

では、具体的なアノマリーについて順に解説していきます!

日経平均の曜日別アノマリー

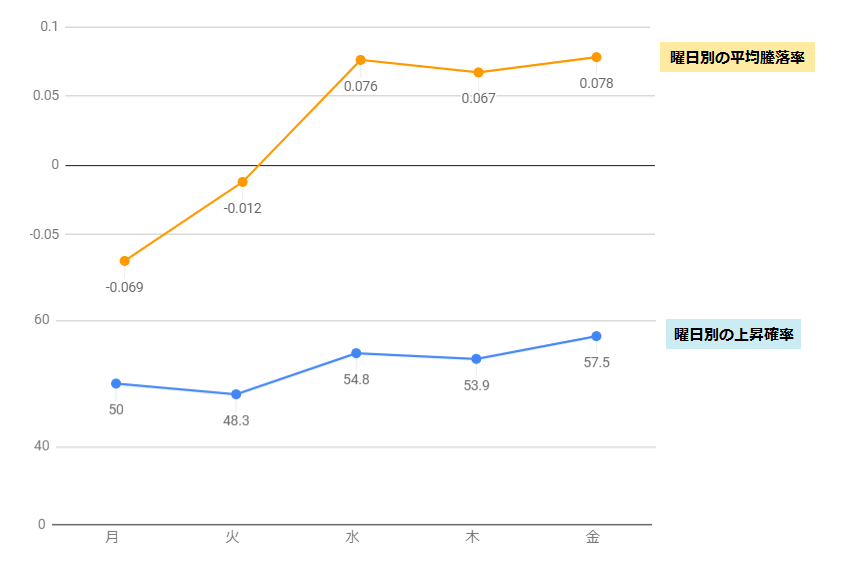

日経平均を曜日別でみると、上昇率やボラティリティが高い日や低い日があります。次の表は、曜日別の上昇した(=日足が陽線)割合と平均騰落率(1日の価格の変化率)です。

曜日別の日経平均の上昇確率 (平均騰落率) 1949年~2010年

月曜:50% (-0.069%) 火曜:48.3% (-0.012%) 水曜:54.8% (0.076%) 木曜:53.9% (0.067%) 金曜:57.5% (0.078%)

月曜日はウィークエンド効果で上昇確率が低い

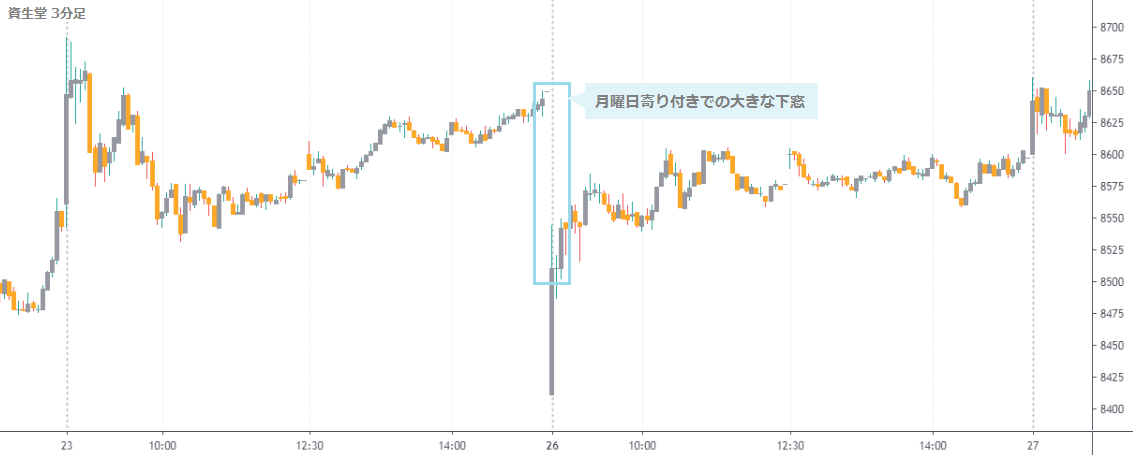

株式相場では、業績予想の下方修正や不祥事などの悪材料となるニュースが土日に発表されやすいです。そのため、月曜の寄り付きで投げ売りが集中し、大きな下落や下窓が発生する傾向があります。

上のチャートは、資生堂の3分足です。休日に資生堂に関連する悪いニュースが発表され、8月26日月曜日の寄り付きで売り注文が殺到し、大きな下窓が発生しています。

ポジションを週末に持ち越すとこのような急落に巻き込まれて大きな損失になる可能性があるので、デイトレーダーの方は保有ポジションは必ず金曜日に手仕舞いしましょう!

また、週末金曜日の米ニューヨーク株式市場で大きな下落が発生すると、その悪い流れを引き継いで月曜日の国内市場が下落で始まることが多いです。

火曜日は、トレードを控えめにするのが吉

上のデータを見ると、火曜日は上昇率・ボラティリティともに最も低いことがわかります。

この理由として、「信用取引の金利」が考えられます。簡単に説明しますと、次のとおりです。

信用取引では火曜日に買いポジションを保有ししたまま翌日を迎えると、他の曜日より大きな金利を払う必要があります。そのため、金利負担を軽くするために、火曜日は手仕舞い売りが多く出されやすく、その結果相場が大きく下がりやすいです。

※信用取引の金利について詳しく学びたい方は、『信用取引のコスト「金利」と「貸株料」「売買手数料」とは?|SMBC日興証券』を参考にしてください。

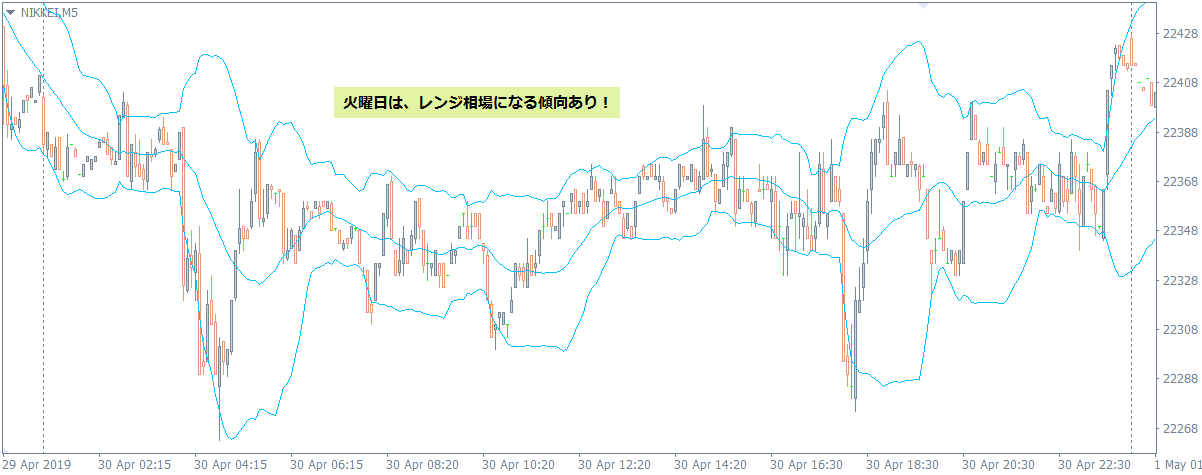

また、火曜日は狭い値幅でのレンジ相場になりやすいので、逆張り戦略がおすすめ!逆に、トレンドやブレイクアウトは騙しになりやすいでの、順張り戦略は勝率が他の曜日より低くなりがちです。

上のチャートは、2019年5月7日の日経平均5分足チャートです。こういったレンジ相場で順張りを仕掛けてしまうと、損失を積み重ねてしまうので要注意!

週末はトレンドフォローの買いのチャンス!

水曜~金曜日は月曜・火曜に比べ上昇確率が高く、「週の初めは下落、週末は上昇」の傾向があります。その傾向を利用した「週初めに買って、週末に売る」戦略が株式相場では有効です。

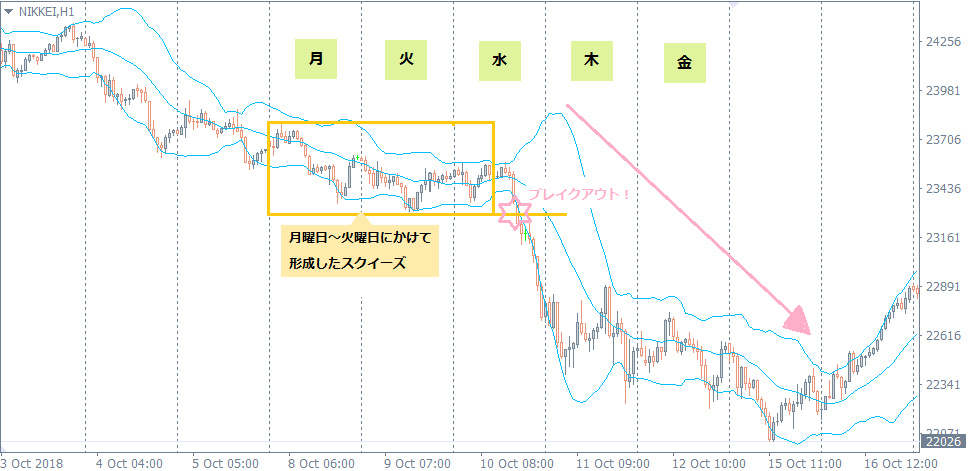

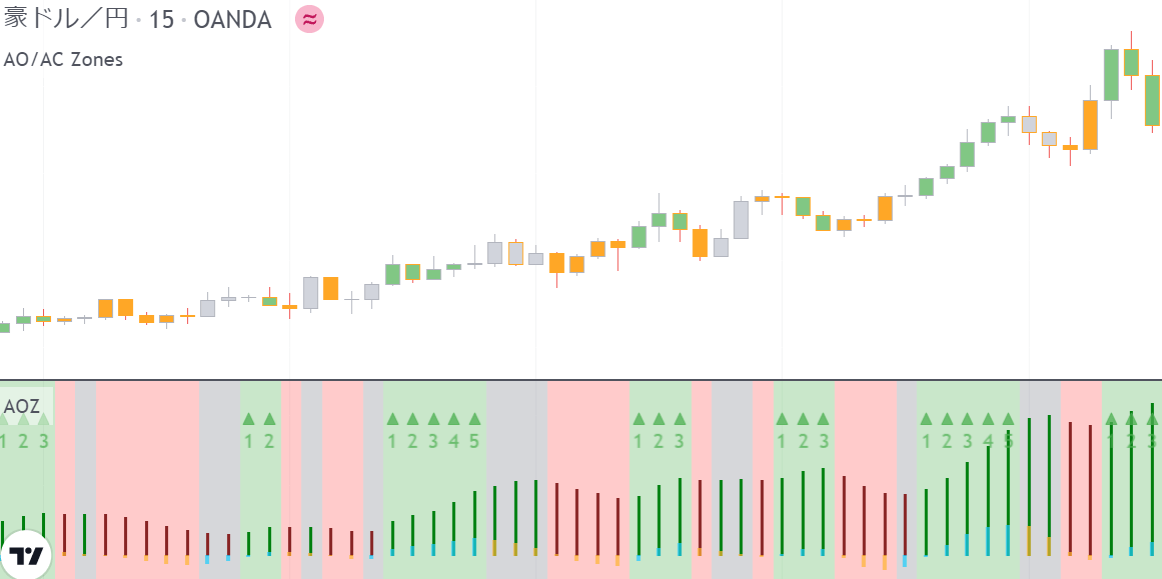

他にも月曜日~火曜日で値幅の小さい横ばいのレンジ相場を形成した場合、水曜日にそのレンジをブレイクアウトし、金曜日まで大きなトレンドが続くことがあります。

注目ポイント

1時間足チャートで、月曜日~火曜日にかけて形成したボリンジャーバンドのスクイーズに注目!

→ブレイクアウトすると、週末に大きなトレンド発生しやすい!

詳細:ビックチャンスを見逃すな!月曜日に形成したレンジは、ブレイクアウトトレードの大チャンス!

日経平均株価の月別アノマリー

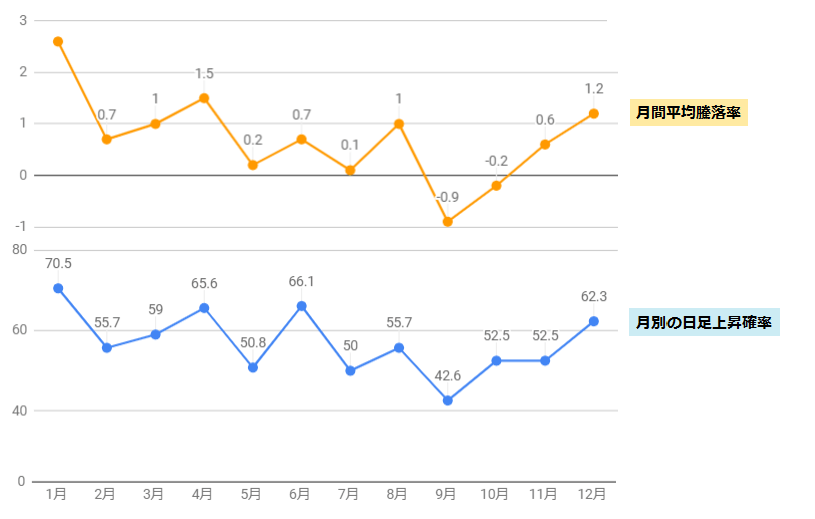

日経平均の日足の上昇確率は、月によってばらつきがあります。月毎に市場参加者の売買動向が異なり、需給の大きさが変化することが一因です。

上昇確率が高い月は買いをメインに仕掛け、下落率の高い月は買いは控えめにして売り中心にトレードしましょう。

次のグラフは、月別の日経平均の日足上昇確率と月間平均騰落率(1949年~2010年)です。

参考:株がわかる!日経平均公式ハンドブック

1月・4月・6月・12月の上昇率が60%以上と高く、積極的に買いで仕掛けたい月です。逆に、5月・7月・9月は上昇率が低いので買いよりも売りの優位性が高い月になります。

1月

1月は新年相場への期待感による買いが入りやすく、外国人投資家も活発に取引します。そのため、月別で最も上昇確率が高い月になります。

また、前年の12月が全体的に株安だった場合は、1月の初めはその反動で株価が上がりやすいです。逆に、年末で大きな買いが入った場合は、月初めは調整下落しやすいので注意してください。

2月

節分の頃に株価は最高値をつけ、3月の彼岸に向けて株価が下落する傾向があることで有名です。

1月が大きく上昇する反動で、2月は55.7%とやや上昇率が低いです。

3月

金融機関や事業法人の3月期末の前記決算発表前は、機関投資家のポジション調整の売りが出やすく市場全体の上値が重いです。

4月

新年度に入るため、機関投資家が積極的に買いポジションを仕掛けてきます。月別では、3番目に上昇率が高いです。

株のスイングトレーダーは、上昇確率の高い1月や4月に大きなポジションを仕込むことが多いそうです。

5月

4月の機関投資家の新年度買いが落ち着く5月は、利益確定の売りが入り全体的に上値が重いです。上昇確率は50.8%と低く、レンジ相場になりやすいです。

また、GWの大型連休中の欧米株が安定している場合は、連休後の日経平均は月末まで安定した上昇を見せることが多く、欧米株が連休中に崩れた場合は、連休後に日経平均も下落する傾向があります。

6月

前記決算の内容を踏まえた国内・海外の機関投資家の買いが入りやすい月。停滞した5月に形成したレンジ相場のブレイクアウトをきっかけに、6月は上昇トレンドが形成しやすいです(上昇確率66.1%)

7月&8月

取引高が低くなり、市場が閑散とする夏枯れ相場。ボラティリティが低いので、短期的なトレードに適した期間です。

9月

決算期末月であり、機関投資家の保有ポジションの解消売りで需給関係が売りに傾きやすい危険な月です(上昇率42.6%、平均騰落率-0.9%)

また、年末にかけて大化けする新規公開株の銘柄が9月に出やすいと言われています。

10月

11月の中間決済を控え、市場にあまり動きが見られない月です(平均騰落率-0.2%)

また、10月は米国投資信託の税金等の損益通算やヘッジファンドの本決算前の調整で、保有している日本株を全て売る動きがあります。そのため、日経平均は毎年10月頃に底を打つ傾向があります。

11月

4年に一度あるアメリカ大統領選の中間選挙が11月の半ばにあり、この中間選挙でニューヨーク市場は底を打ち、大統領選挙に向けて上昇する傾向があります。

日本市場もこの動きに連動する傾向があるため、11月はアメリカ大統領選挙の動向に注目が集まります。

12月

節税対策で年末に損失を確定させる機関投資家の売りで、12月上旬は株価が安くなりやすいです。また、12月前半は今年度の運用成績をあげたい一部の機関投資家のトレードが盛んでボラティリティが大きくなります。

そしてクリスマスシーズンに入ると、外国人投資家は休暇に入るためボラティリティが低下します。

年末の大納会に向けた株価が上昇する「掉尾の一振」を期待した買いが入りやすいです。

日経平均株価の日足パターンの確率

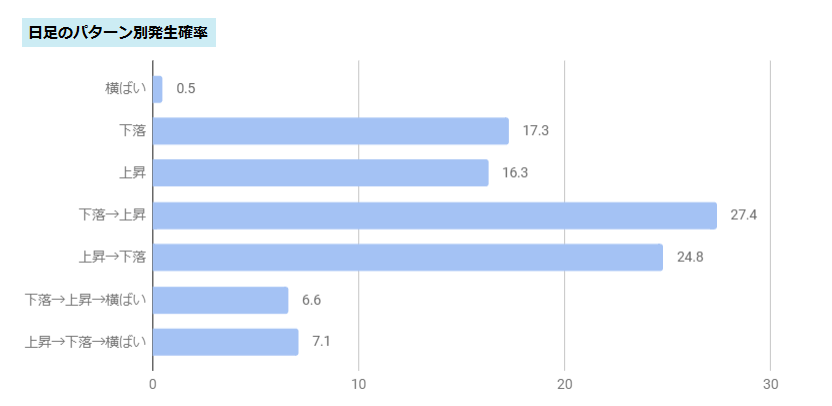

日足のローソク足パターンにも、発生確率に偏りがあります。日足の値動きパターンを7つに分けた出現頻度は、次のとおりです。

日足のパターン別発生確率 (1996年~2010年)

横ばい(十字線やコマ足):0.5%

下落(小~大陰線):17.3%

上昇(小~大陽線):16.3%

下落→上昇(下ヒゲ陽線):27.4%

上昇→下落(上ヒゲ陰線):24.8%

下落→上昇→横ばい(ヒゲの大きい陽線コマ):6.6%

上昇→下落→横ばい(ヒゲの大きい陰線コマ):7.1%

参考:株がわかる!日経平均公式ハンドブック

上のデータから、次の3つがわかります。

・一方向にきれいにトレンドが続いた日は、上昇・下降合わせて33.6%

・上昇トレンドのうち、トレンド転換した確率は60.3%。また、下降トレンドのうち、トレンド転換した確率は61.3%

・レンジ相場の日は、全体の66.4%

全取引日数のうち約60%がレンジ相場なので、トレード回数を増やしたい方は逆張り手法を開発しましょう!トレンドフォロー手法だけでは、全取引日数の6割をノートレードで過ごすことになり、精神的に辛いです。

また、トレンドフォロー手法のトレード回数日が全取引日数の約30%をはるかに超えていた場合は、オーバートレード(トレードのしすぎ)の可能性があります。トレンドとレンジの見極めが正しくできているか、見直しましょう。

関連:株式相場のブレイクアウト手法9選!【株デイトレーダー必見!】

日付別の日経平均アノマリー

日付別の上昇確率のベスト10&ワースト10を下記のとおりです。短期トレードの判断材料として活用してみてくださいね。

日経平均株価の上昇確率ベスト10

1位:1月14日 80.4%

2位:5月1日 75.5%

2位:12月28日 75.5%

4位:2月25日 73.5%

4位:5月2日 73.5%

6位:12月26日 72.0%

7位:5月31日 70.0%

8位:1月6日 68.8%

9位:6月30日 68.6%

10位:3月15日 68.1%

日経平均株価の上昇確率ワースト10

1位:11月7日 30.0%

2位:7月22日 32.7%

3位:9月4日 34.7%

4位:10月22日 36.0%

5位:7月18日 36.2%

6位:8月7日 36.7%

7位:5月15日 38.3%

8位:10月13日 38.3%

9位:5月14日 38.8%

10位:5月18日 38.8%

参考:株がわかる!日経平均公式ハンドブック

「株がわかる!日経平均公式ハンドブック」の本では、365日すべての上昇確率が載っているので、さらに知りたい方は参考にしてください!

ちなみに、毎月末日の引けは機関投資家が株を買い上げて、その結果株価が上がる現象が見られます。このアノマリーは、「ドレッシング買い」と呼ばれます。

これは東証などの大型株よりも、小型株や新興市場など時価総額の小さな銘柄で発生頻度が高いです。月末の小型株のアノマリーとして参考にしてください。

少し変わった株価のアノマリー

最後に、「サザエさんと株価の関係 行動ファイナンス理論」を参考に、少し変わったアノマリーを簡単に紹介します。

・「サザエさん」の視聴率

国民的アニメ「サザエさん」の視聴率が高いときは株価が下落し、視聴率が低いときは株価が上昇する傾向がある。

サザエさん効果|Wikipedia

・天気と株価の関係

晴れの日は投資家の気分が良く投資に積極的になりやすく、株価が上がりやすい。逆に、曇りや雨の日は投資家が憂鬱になり投資を控える傾向があり、株価が下がりやすい。

・投資家の健康と株価の関係

爆発的な大流行を引き起こすA型インフルエンザの感染率が高いほど、1月の株価が下がりやすい。また、花粉の飛散量が多い年ほど花粉症患者が増え、花粉が増え始める2月の株価が下がる傾向がある。

・梅雨と株価の3つの関係

梅雨時期は株価が停滞しやすい。特に梅雨の降水量が多い年は、平均騰落率が低い。また、梅雨明け日は株価が上昇しやすい。

・満月・新月が相場に与える影響

満月や新月は、投資家の精神面に影響を与え、株価を動かす要因の1つと考えられている。株価は毎月新月の頃に上がりやすく、満月の頃に下がりやすい」傾向がある。