一目均衡表のパラメーターは初期設定(9,26,52)を使っていますか?

この記事では、FX相場に適した一目均衡表の設定期間を紹介します。

一目均衡表は奥の深いテクニカル指標。設定期間を変えてみることで、初めて気づくこともあります。

一目均衡表をFXで使うトレーダーは実験的に試してみてはどうでしょうか?

設定期間(7.21.42)の一目均衡表がFXでおすすめ!

実はFXでは、(7,21,42)の設定期間も使うことができます。

設定期間(7,21,42)がFXで何故使えるのかを解説します。

21を提案する理由

デフォルト値26は、基準線や先行スパン1・遅行スパンに使われます。

・基準線=(過去26日における最高値+同最安値)÷2

・先行スパン1={(転換値+基準線)÷2}を当日を含めた26日先、つまり25日先にプロットしたもの

・遅行スパン=本日の終値を当日を含めた26日前すなわち25日前にプロットしたもの

上の計算式から次の2点がわかります。

- 基準線は過去1ヶ月の半値を表す。つまり、「26」はその当時の1ヶ月の取引日数

- 先行スパン1や遅行スパンの「26」は、計算値を1ヶ月先(5日先)や1ヶ月前(25日前)に平行移動させる役割である

これを踏まえて、21を提案する理由は次のとおりです。

一目均衡表は、膨大な株式相場のデータをもとに1930年代に開発されました。

実は1930年代の株式相場は土曜日も行われていたため週6日間(土曜日は前場のみ)取引されていたのです。

しかし、FXでは1週間のうち5日間取引されており、1ケ月間の取引日数は20日。そのため、今の相場では20の数値の方が26より最適だと考えます。

さらに、先行スパン1や遅行スパンの計算値を一ヵ月(20日)前後にずらすために、20に1足す必要があります。

以上より、26に代わる数値に21が最適だと考えられます。

42を提案する理由

デフォルト値52は、先行スパン2に使われています。

先行スパン2={(過去52日間における最高値+同最安値)÷2}を当日を含めた26日先、つまり25日先にプロットしたもの

26は1ヵ月の取引日数を表しているので、52は2ヶ月間を表しています。つまり先行スパン2は、過去2ヶ月間の半値を表したものなのです。

52は単純にデフォルト数値26の2倍にしたものなので、同様に21を2倍にした42が52に代わる数値と考えられます。

7を提案する理由

デフォルト値9は、転換線に使われます。

基準線=(過去9日における最高値+同最安値)÷2

これは当時の株式相場の取引日数1週間半(6日+3日)に対応しています。

FX相場での取引日数1週間半は、5日間+2.5日=7.5になります。そのため、端数を捨てた7が9に代わる最適な数値と考えられます。

以上より、FXでは(7.21.42)の設定期間も利用できると理論上考えられます。

では、この設定期間の一目均衡表が実際のチャートで機能するのかどうか見てみましょう!

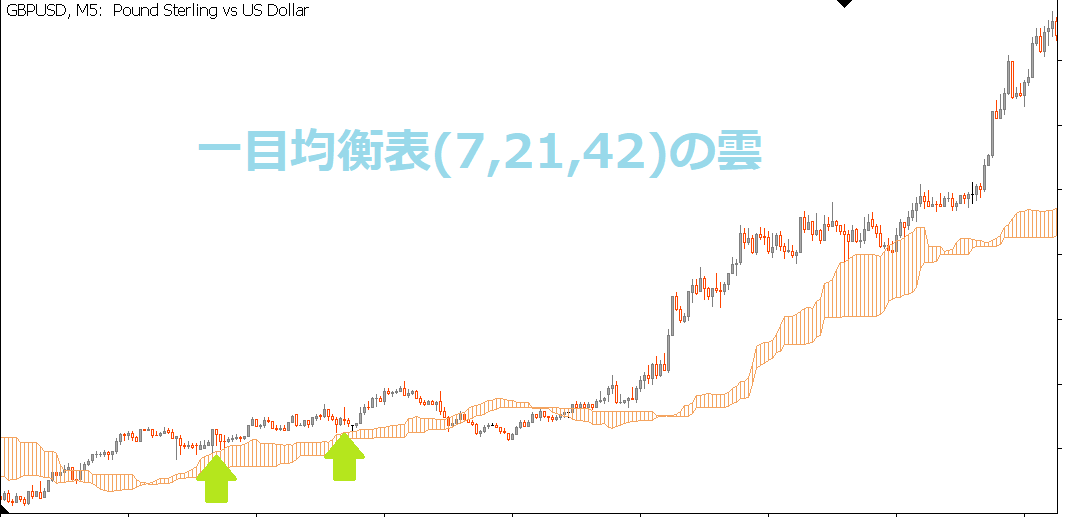

一目均衡表(7,21,42)が本当に機能するのか検証!

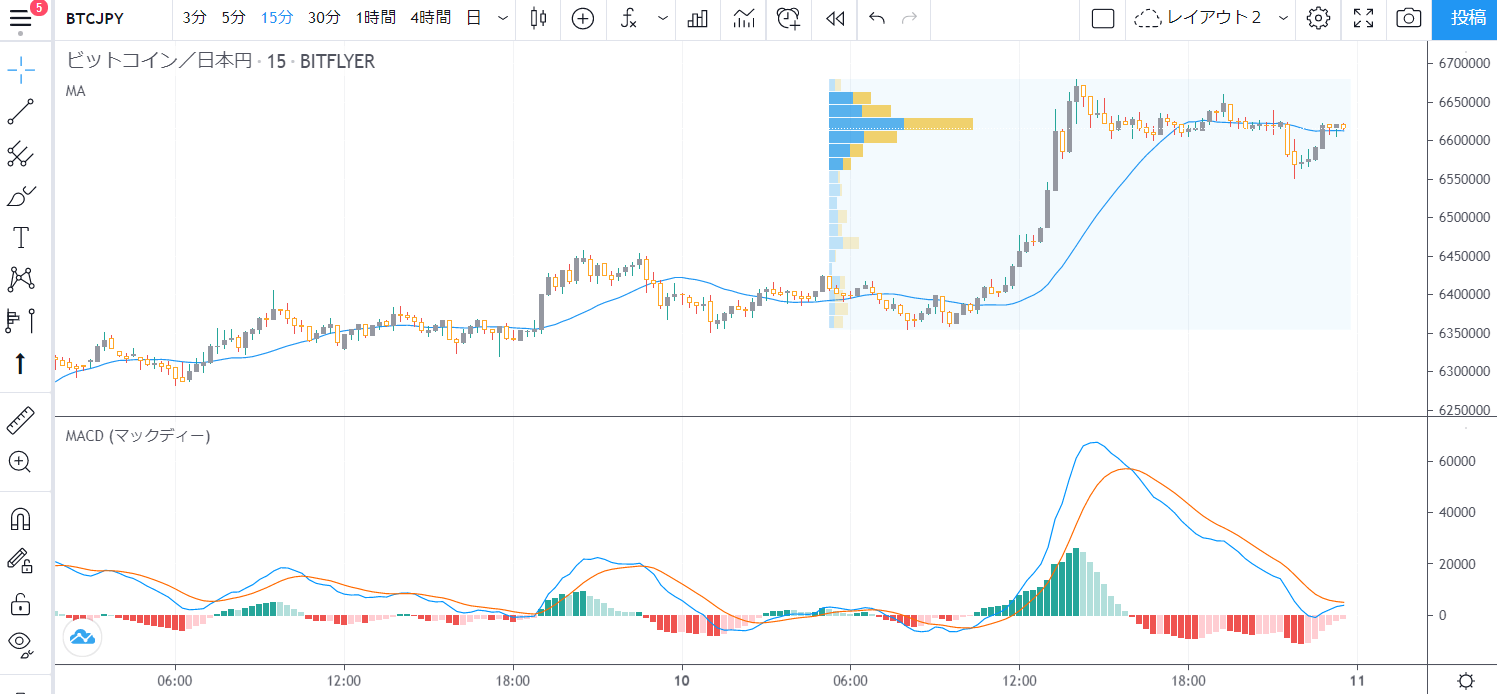

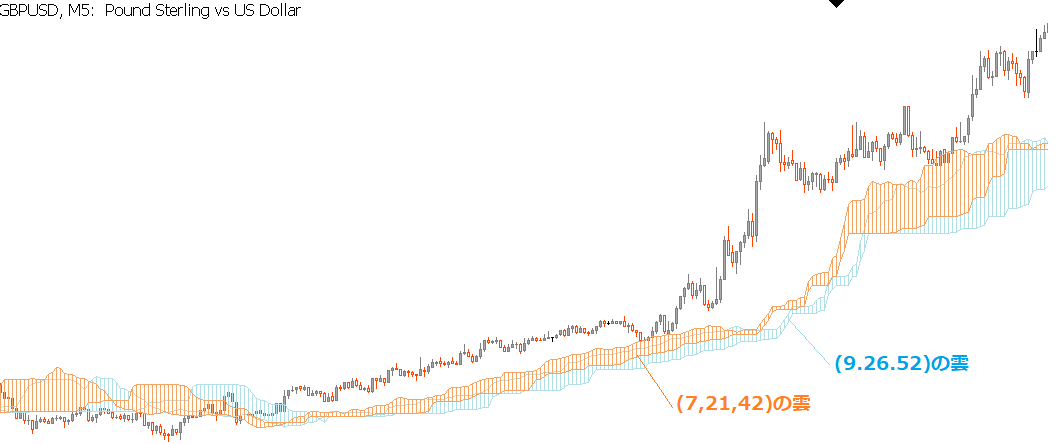

デフォルトの設定期間(9,26,52)と(7,21,42)の一目均衡表の雲を比較してみましょう。

どちらがレジサポラインとして機能しているでしょうか?

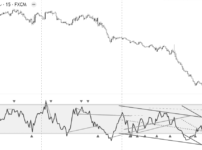

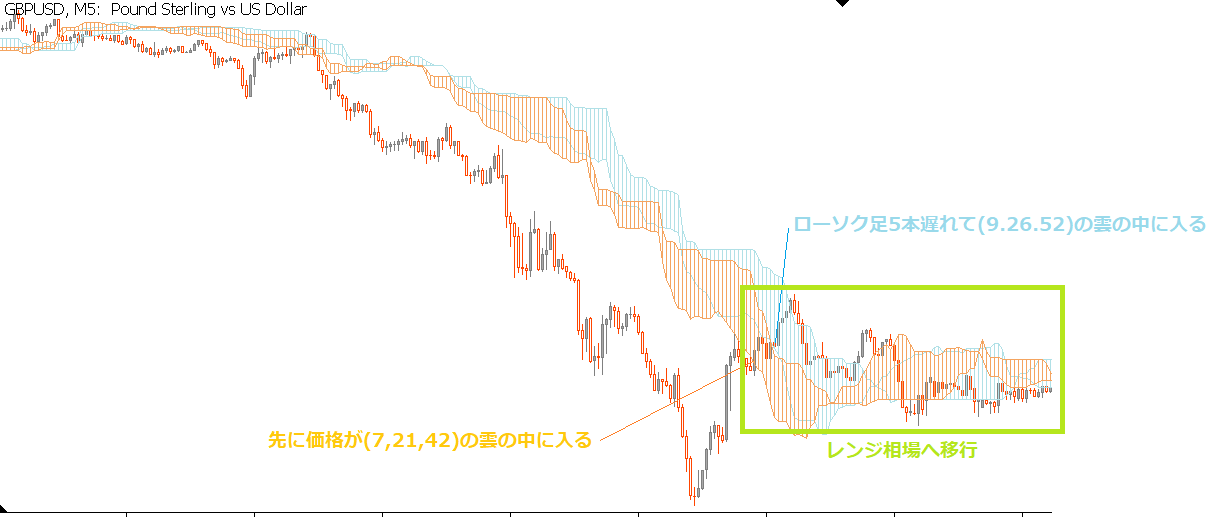

下の2つのチャートは同じ期間のポンドドル5分足です。

1つ目が(9,26,52)の雲を、2つ目が(7,21,42)の雲を表示しています。

緑枠で囲った部分を見てください。少し細かいですが、(7,21,42)の雲では、価格が雲の上限ラインできれいに反発しています。

それに対して(9.26.52)の雲では、価格が雲の上限ラインにタッチしておらず、押し目買いのチャンスを逃しています。

このように、(7,21,42)の雲はデフォルト(9,26,52)の雲とは別のレジサポ帯として機能します。

雲の反発を利用した順張り&逆張りのシグナルを利用している方は、(7,21,42)の雲を(9,26,52)の雲とあわせて表示することでシグナルの回数を増やすことができます!

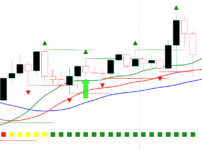

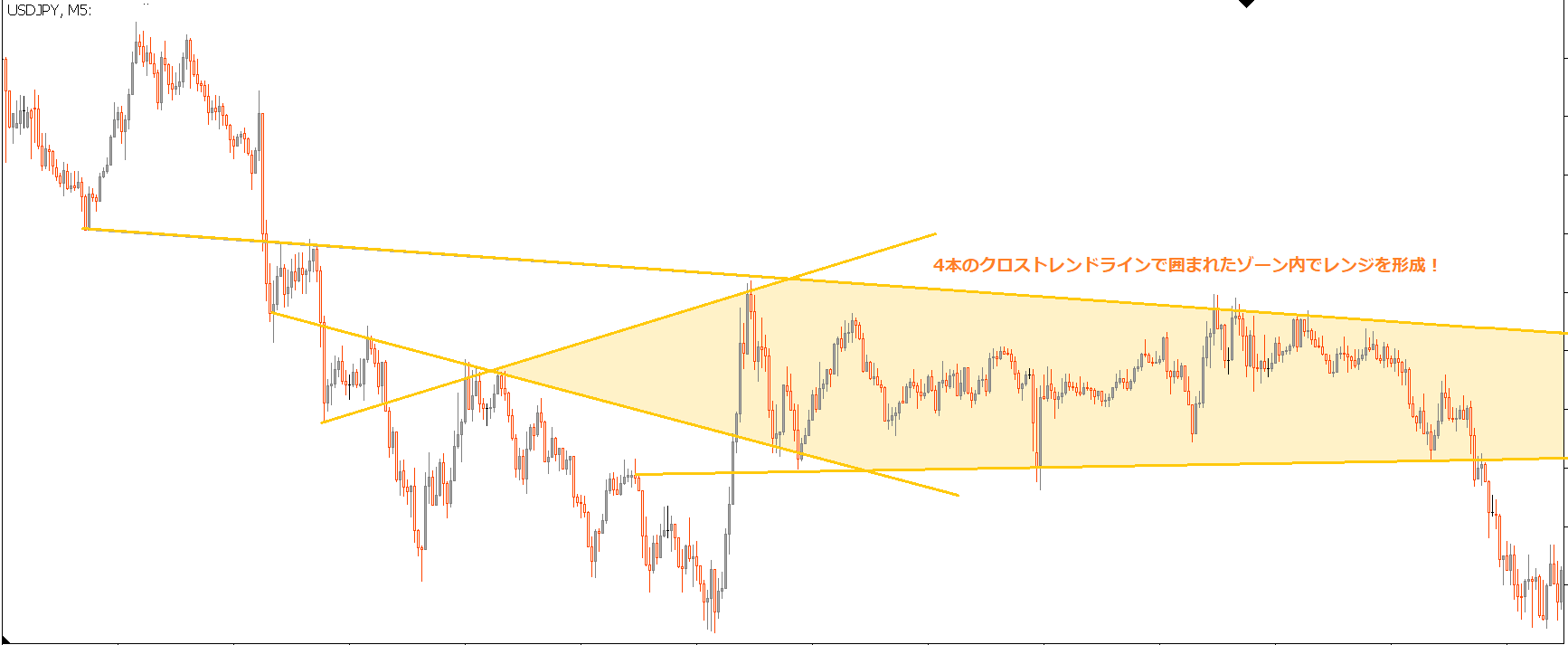

下のチャートでは、2つの期間の雲を重ねて表示しています。

特徴として、(7,21,42)の雲のほうが全体的に左側で推移しており、価格との接触回数が多く、また(9.26.52)の雲より早く価格とタッチします。

そのため、価格の雲入りによるレンジ相場移行や雲ブレイクアウトのトレンド転換は、(7,21,42)の雲のほうが早く検出できます!

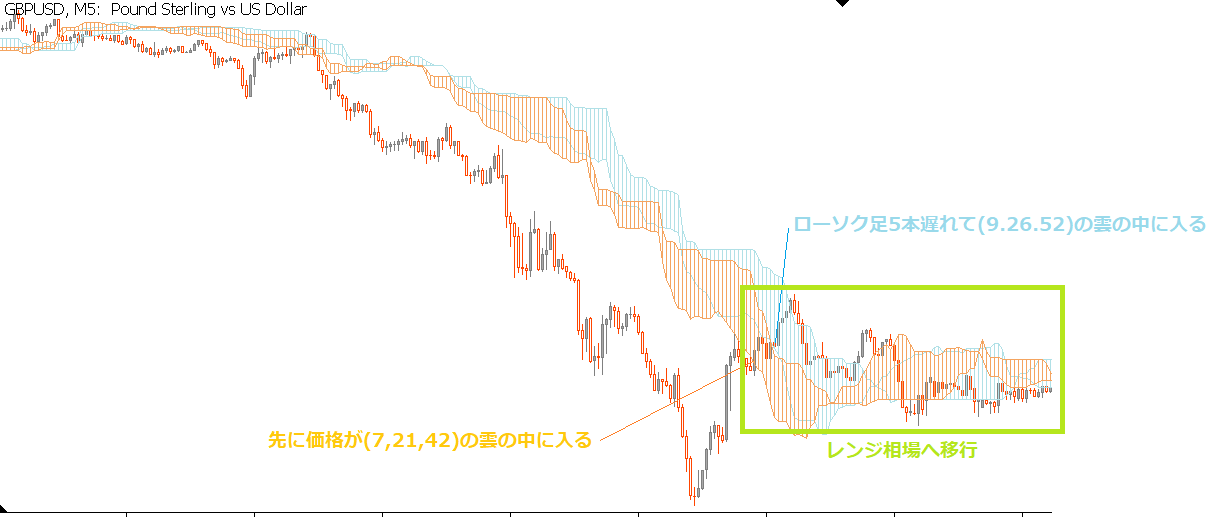

下の下降トレンド相場では、先に価格が(7,21,42)の雲の中に入り、ローソク足5本遅れて(9.26.52)の雲の中に入りました。

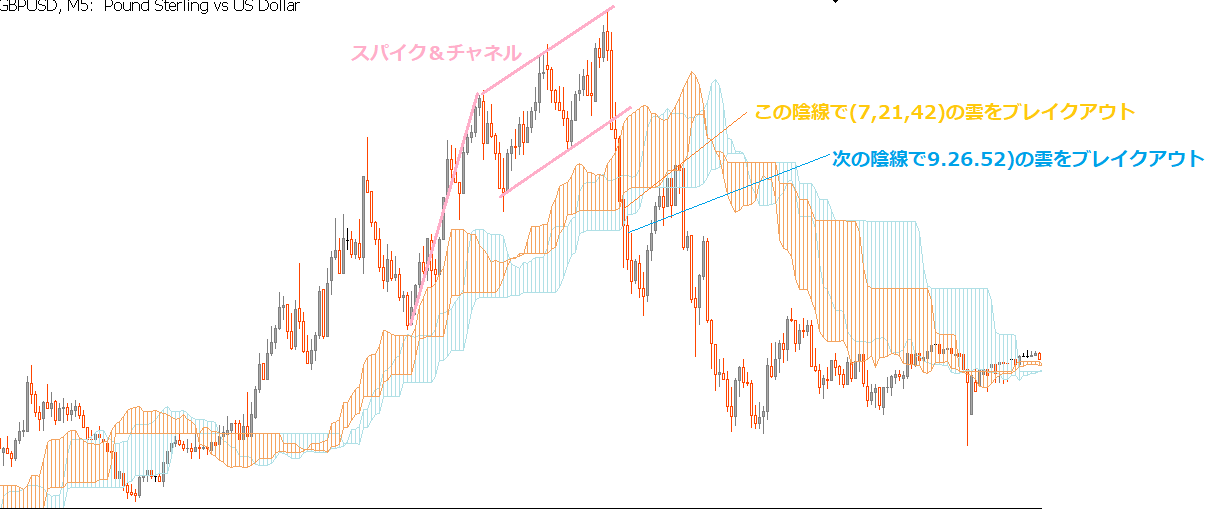

次の上昇トレンド相場では、高値圏でスパイク&チャネルを下方向にブレイクアウトし、下降トレンドに転換しました。

雲の下抜けでトレンド転換(=下降トレンドの発生)を判定する場合、(7,21,42)の雲のほうがローソク足1本早く下降トレンドの発生を検出できます。

また、 一目均衡表(7,21,42)の基準線、転換線、遅行スパン、雲それぞれのクロスや三役好転の発生タイミングは、一目均衡表(9.26.52)とは異なるため、どちらの一目均衡表が手法のパフォーマンスが良いかぜひ検証してみてください!