オプションの将来のボラティリティを予測する指標「インプライドボラティリティ(IV)」の欠点として、異なる銘柄同士のIVを比較できないことが挙げられます。

この記事では、この欠点を解決する2つの指標「IVランク」と「IVパーセンタイル」を紹介します。

インプライドボラティリティが異なる銘柄で比較できない理由

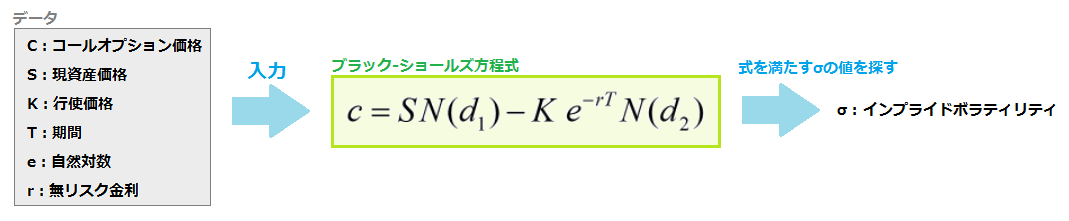

インプライドボラティリティ(IV)は、オプション価格・行使価格・無リスク金利など、過去のボラティリティとは無関係のデータから算出されます。

関連記事 インプライドボラティリティとは?【見方&使い方を徹底解説!】

そのため、各オプションのIVはそれぞれ独自の性質をもっており、複数のオプションのIVを比較して、どのボラティリティが大きいか判断することができません。

たとえば、銘柄AのIVが50%、銘柄BのIVが35%だとしても、IVの大きい銘柄Aの方がボラティリティが大きいとは限りません。

この問題を解決するために開発されたのが、冒頭で紹介した「IVランク」と「IVパーセンタイル」です。これらはIVを規格化した指標になります。

では、それぞれの指標を順に紹介します。

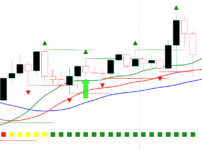

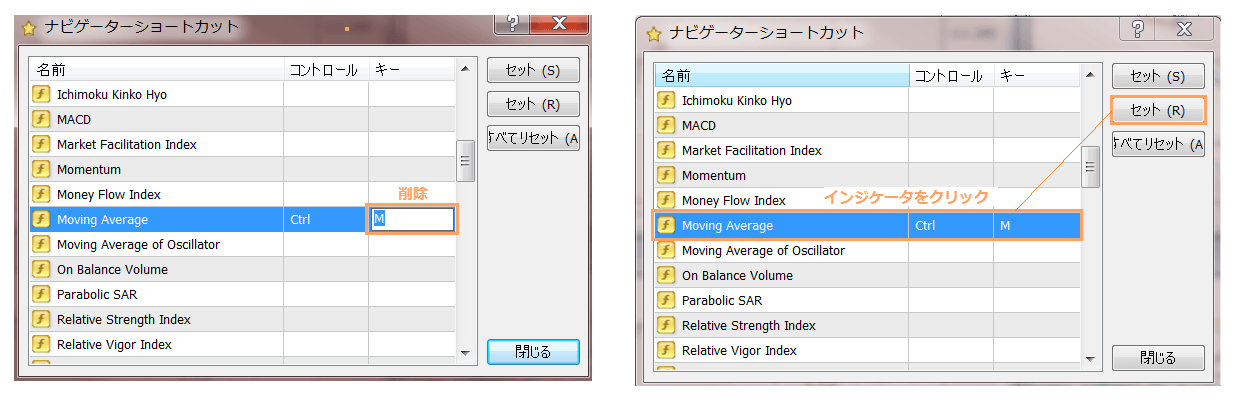

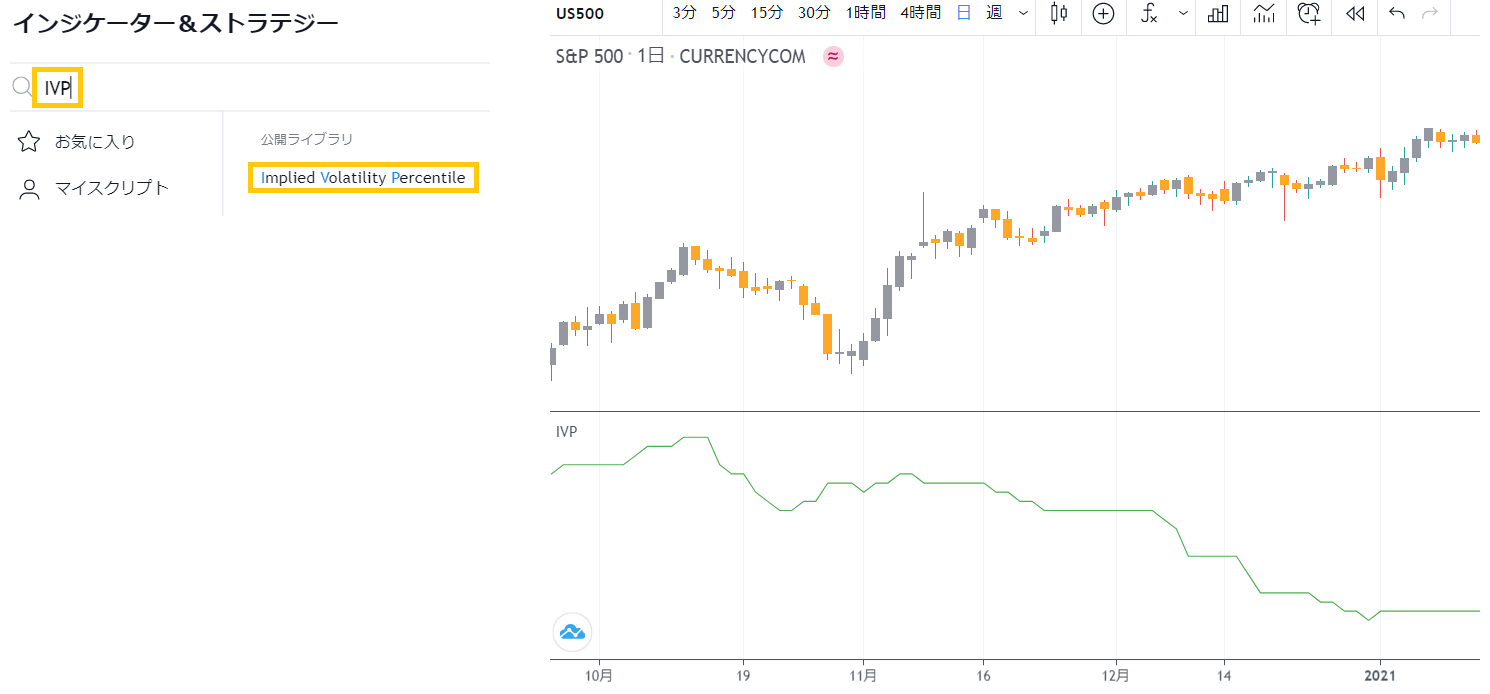

※TradingViewで IVRやIVPを表示することができます

表示方法

インジケーター検索欄で「 IVR」または「 IVP」と入力してクリックする

インプライドボラティリティランク

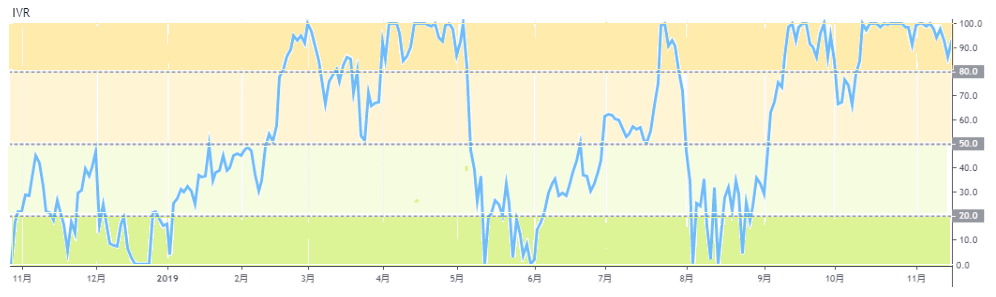

IVランク(IVR)は、現在のIVを、特定期間におけるIVの最大値と最小値のレンジ幅と比較した指標です。

IVRの期間は、通常1年間(52週)が採用されます。計算式は、次のとおりです。

計算式

IVR=(現在のIV-1年間のIVの最小値)÷(1年間のIVの最大値-1年間のIVの最小値)×100

計算例

現在のIV=17.7%、1年間の最大IV=33.8%、最小IV=14.1%の場合、

IVR =(17.7-14.1)÷(33.8-14.1)× 100 = 18.2%

IVRの数値は、直近1年間のIVと比べた相対的なインプライドボラティリティの大きさをパーセントで表します。

たとえばIVR=18.2%は、現在のIVが平均水準50%を大きく下回っており、オプションの予想ボラティリティは非常に低いです。

IVRを使った基本戦略

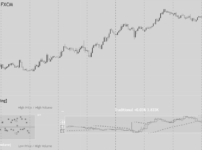

※IVRチャートは、上の式と証券会社のIVヒストリカルデータから作成できます

IVRに基づく、IVの相対的評価は次のとおりです。

IVR

- IVR≦20%:IVが極端に低く、今後増加する可能性大

- 20%<IVR≦50%:IVは相対的に低い

- IVR=50%:1年間のIVの平均水準

- 50%≦IVR<80%:IVは相対的に高い

- 80%≦IVR:IVが高騰しており、今後低下する可能性大

ボラが高い水準にある銘柄は売り、ボラが低い水準にある銘柄は買いのがオプショントレードの基本戦略です。

そのため、IVRが20%以下ではボラの回復を期待したオプション買いが有効であり、IVRが80%以上ではボラの反転下落を狙ったオプション売りが有効です。

また、IVRが20%~80%圏にある場合は、IVの方向性も考慮して戦略をたてます。

IVが上昇傾向にある場合

- 20%<IVR≦50%:ボラは上昇傾向にあるが、ボラはやや低いので様子見

- 50%≦IVR<80%:ボラが高く、さらに増加する期待が高いので買い有効

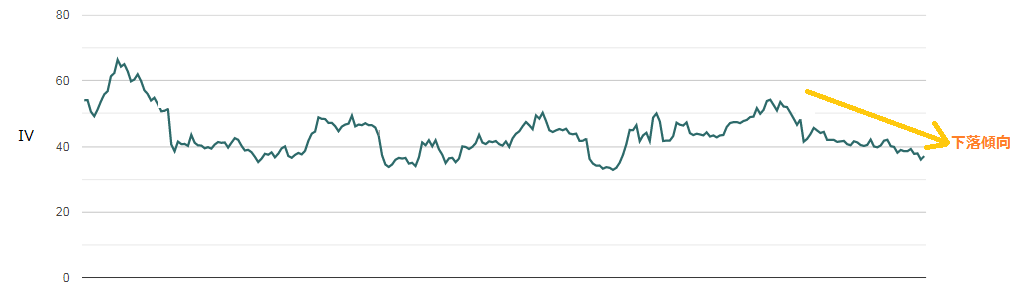

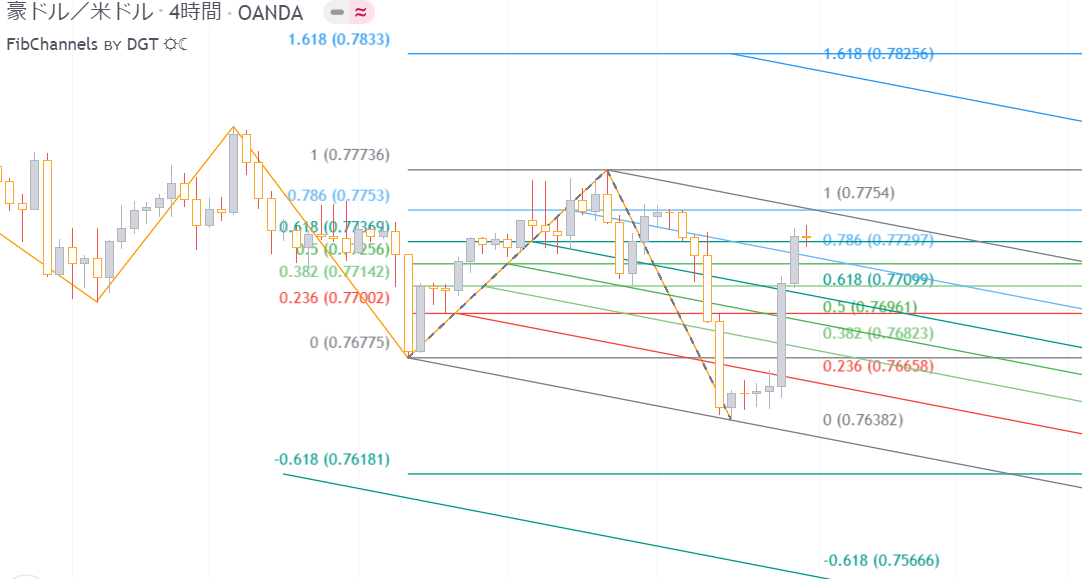

上のIVチャートでは、下降トレンドラインをブレイクし、IVは上昇傾向に転換しています。

IVが下降傾向にある場合

- 20%<IVR≦50%:ボラが低く、さらに減少する期待が高いので売り有効

- 50%≦IVR<80%:ボラは減少傾向にあるが、ボラはやや高いので様子見

他銘柄との比較

ボラのより高いオプションを売り、またボラのより低いオプションを買うために、各銘柄のボラティリティの相対的な大きさを把握する必要があります。

そしてこれまで述べてきたように、IVRの大きさを比較することで、どちらの銘柄のボラティリティが大きいか簡単にわかります。

| 例 | IV | IVR |

|---|---|---|

| 銘柄A | 80% | 14% |

| 銘柄B | 42% | 62% |

上の例では、IVRを見ると銘柄Bの方が大きいので、Bの方がボラティリティが大きいと考えられます。

注意

銘柄AのIVは80%と高いので一見ボラティリティが高いとみえますが、IVRは14%と低く、直近1年間ではボラティリティが低迷期に入っています。

そのため、IVが高いからといってオプションを売るのはリスクが高いです。

インプライドボラティリティパーセンタイル

IVパーセンタイル(IVP)は、特定期間における、現在のIVより低い数値をもつ取引日数の割合を表す指標です。

これはIVRと同じように、過去の数値と比べた現在のIVの相対的な大きさになります。

計算式

IVP = 現在のIVより数値の低い取引日の総数 ÷ 総取引日数 × 100

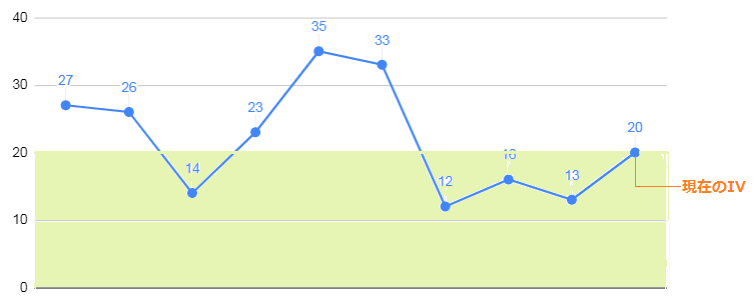

計算例:現在のIVが20%で、過去9日間のそれぞれのIVが以下のとき、

現在のIVより数値が低い取引日数は4日間(IV=14,12,16,13)なので、

IVP = 4 ÷ 10 × 100 = 40%

たとえば、期間1年間でのIVPが85%の場合、過去1年間の85%のIVが現在の数値を下回っているおり、現在のIVが平均より高いことを示しています。

またIVPが12%の場合、過去1年間の12%のIVが現在の数値を下回っているおり、過去12ヶ月のデータと比較して、現在のIVが比較的低いと考えられます。

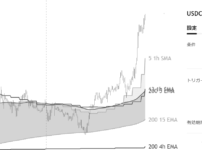

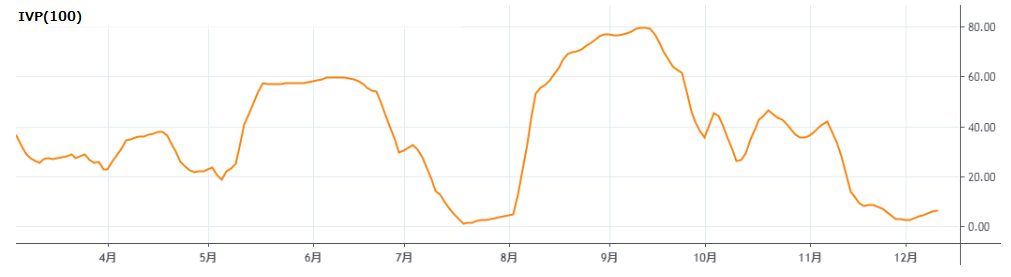

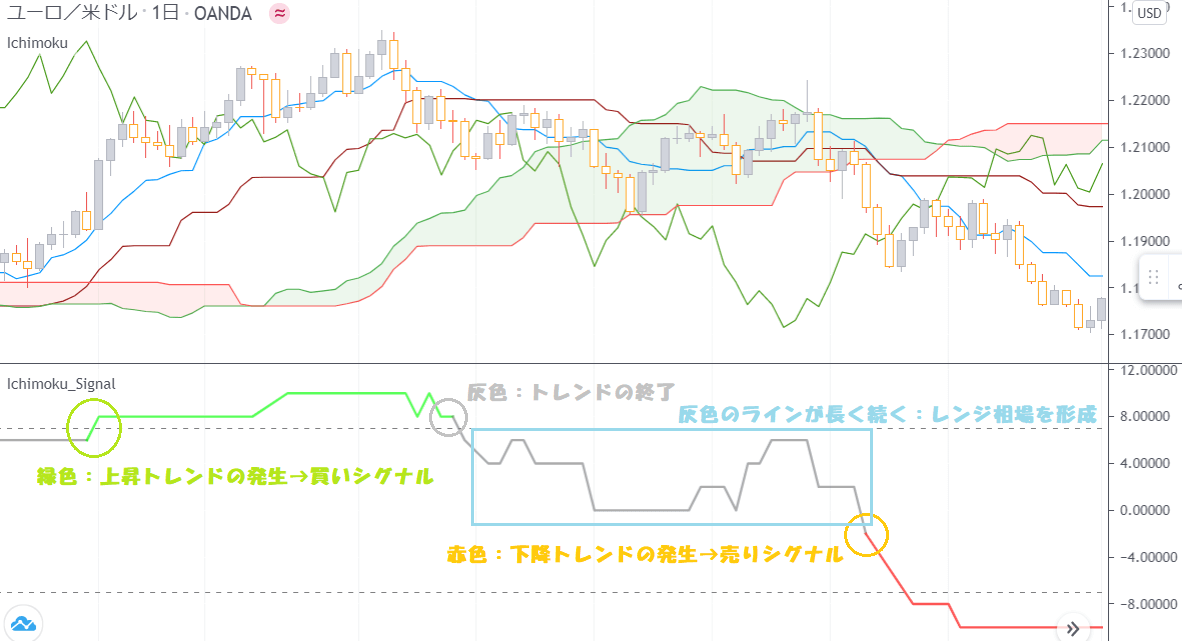

IVPチャート

IVPに基づくIVの相対的評価は、IVRと同じです。

IVPは、オプション銘柄選択のスクリーニングとして活用できます。売りたい場合は「80%≦IVP」から銘柄を探し、買いたい場合は「IVP≦20%」から探します。

また、IVPはIVR同様、異なる銘柄のボラティリティの大きさを比較することができます。

IVRとIVP|どちらが良いか

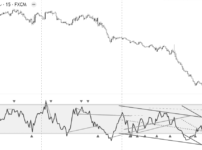

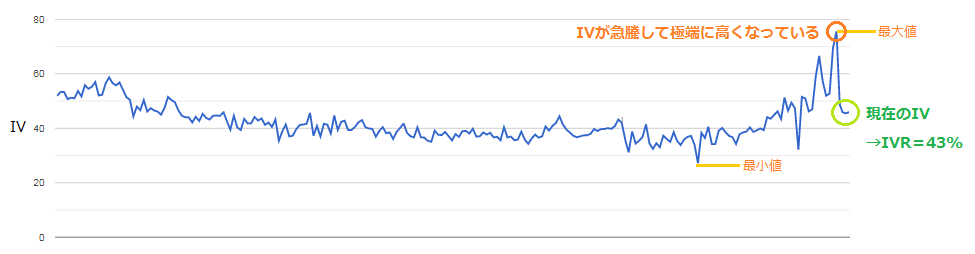

IVRの欠点として、IVが急騰して極端に高い数値を記録すると、その後のIVRはたとえIVが比較的高くても低い数値に抑えられ、IVの相対的評価としての役割が機能しなくなります。

上のチャートでは、現在のIVは全体的に比較的高い方ですが、IVRは43%で50%を下回り、低ボラリティの評価になっています。

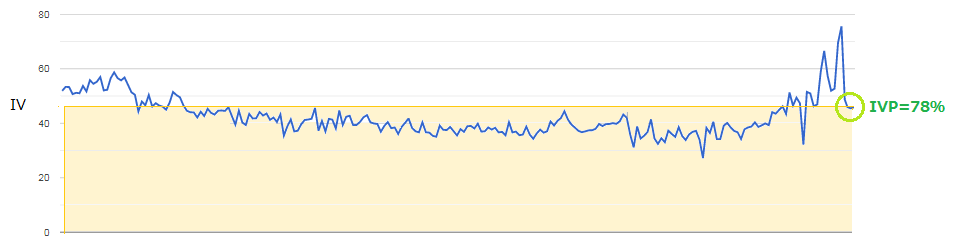

それに対してIVPでは、期間内で極端な最高値をIVが記録しても、それは大きなIVをもつ取引日の1日にすぎず、IVPの数値に大きく影響を与えません。

上のIVにおけるIVPは78%であり、こちらは高ボラリティの評価になっています。

そのため、個人的にはIVパーセンタイルの方が使いやすくておすすめです。