今回は、進化したATRインジケーター「ATR MA Oscillator」を紹介します。

このオシレーターの特徴は、ATRのヒストグラム化です。0水準を境界に、高ボラリティ・低ボラリティを簡単に区別することができます。

ATRを使ったボラティリティ分析をよりシンプルに行いたい方におすすめ!

目次

- ATR MA Oscillatorとは?|計算式&設定

- ATR MA Oscillatorの使い方

・ボラティリティの区分け

・AMOと0水準のGC・DCでトレンドの開始・終了タイミングを把握

・大きなブレイクアウトの震源地を特定!

ATR MA Oscillatorとは?|計算式&設定

ATR MA Oscillator(AMO)は、ATRをヒストグラム化したテクニカル指標です。

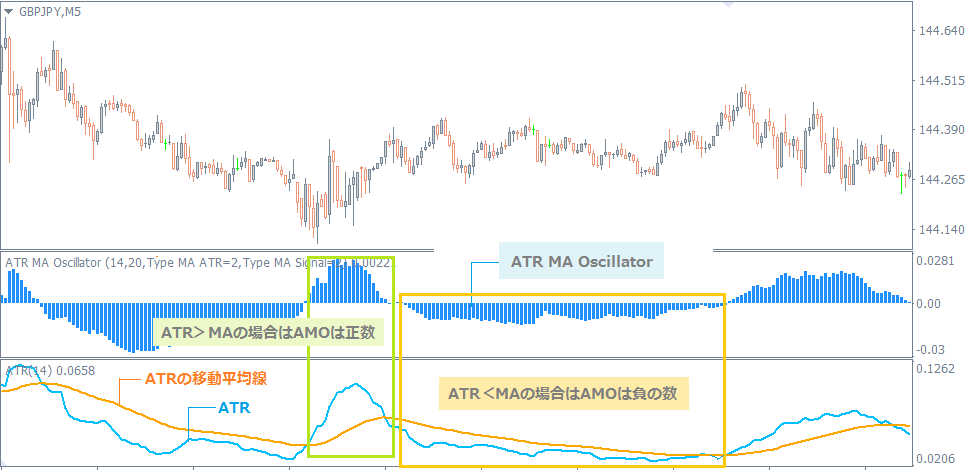

このオシレータの仕組みはシンプルで、ATRの数値からATRの移動平均線の数値を引き、これをさらに移動平均化するだけです。

計算式は次のとおりです。

計算式

AMO=(ATR ー ATRの移動平均線)の移動平均線

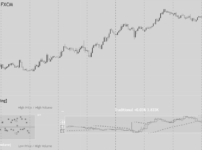

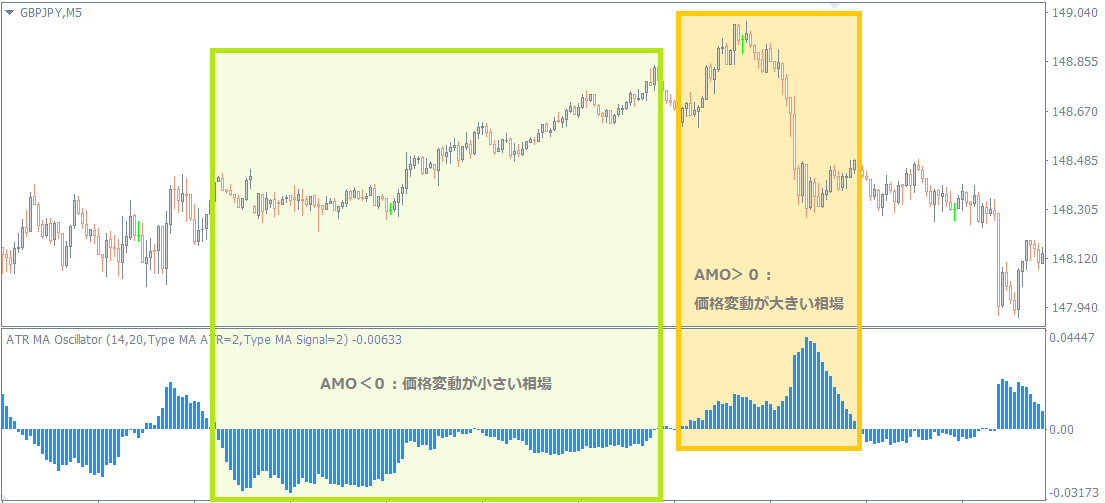

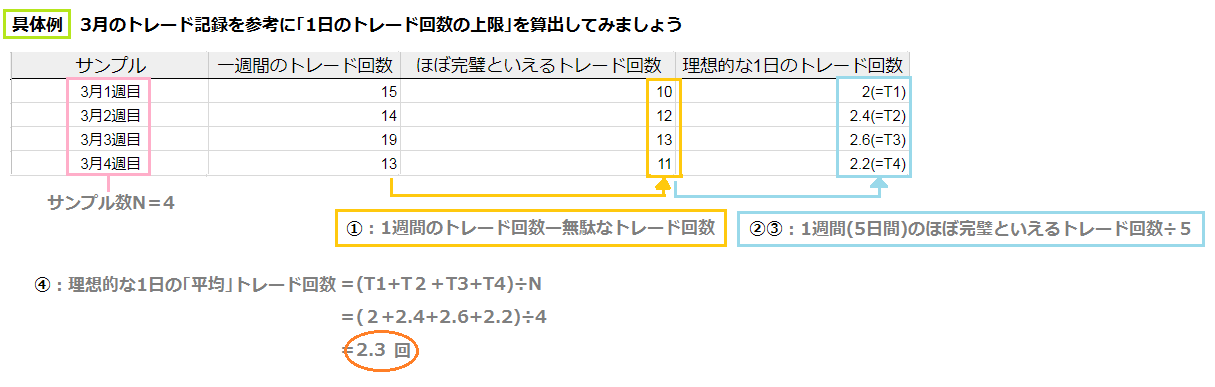

下のチャートのように、ATR>MAの場合はAMOは正の数となり、ATR<MAの場合はAMOは負の数となります。

このようにAMOは移動平均線を基準にすることで、0の水準を導入できます。これにより、従来のATRと違いマイナスの数値も取れるため、ボラティリティの相対的な大きさの比較がより簡単にできます。

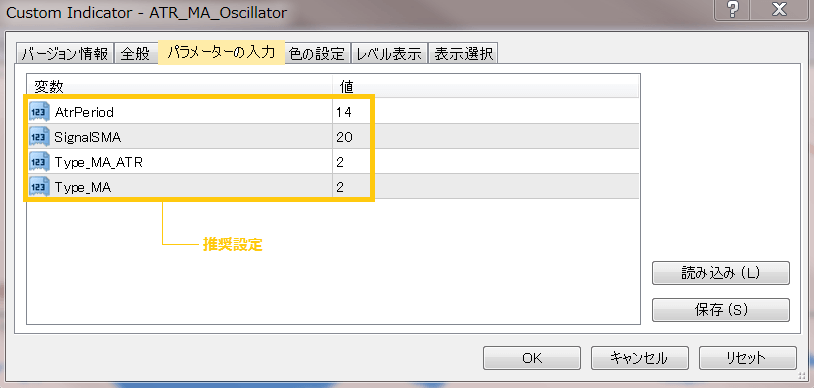

AMOの設定

ATR MA Oscillatorの期間の設定は次の4つがあります。

・AtrPeriod:ATRの設定期間。14がメジャーです

・SignalSMA:移動平均線の期間。20以上がオススメ

・Type_MA_ATR:(ATR ー ATRのMA)の移動平均化の期間

・Type_MA:MAの種類

「Type_MA_ATR」と「Type_MA」の移動平均線の種類は、0~3の数字で指定します。次の4つがあります。

0=SMA 1=EMA 2=SMMA 3=WMA

※WMA=加重移動平均線 詳しくは、『加重移動平均線(WMA)の使い方5選【トレンド相場で重宝】』で解説しています

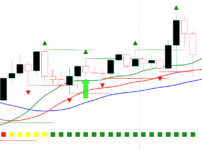

このうち、SMMA(Smoothed MA)がおすすめです。移動平均線の動きが最も滑らかなので、ATRとMAのクロスする回数が減り、AMOのヒストグラムが0水準を小刻みに上下動するノイズを抑えることができます。

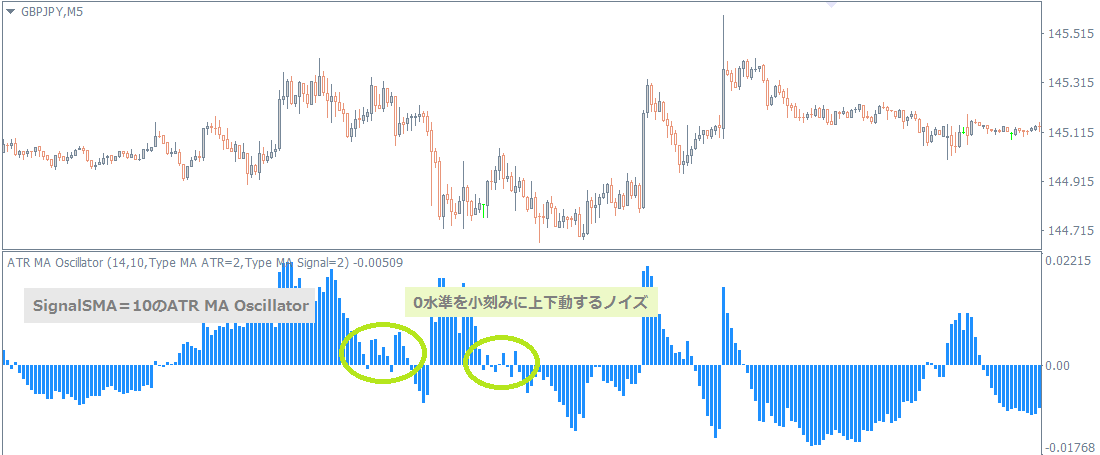

また「SignalSMA」の数値が小さいと、MAの動きが荒くなりヒストグラムのノイズが発生しやすいです。

下のチャートは、「SignalSMA=10」のAMOです。小さなノイズが分析の妨げになっています。

ダウンロードサイト

AMOのMT4インジケーターは、下記のサイトからダウンロードできます。

ATR MA Oscillatorの使い方

AMOの具体的な使い方を3つ紹介します。

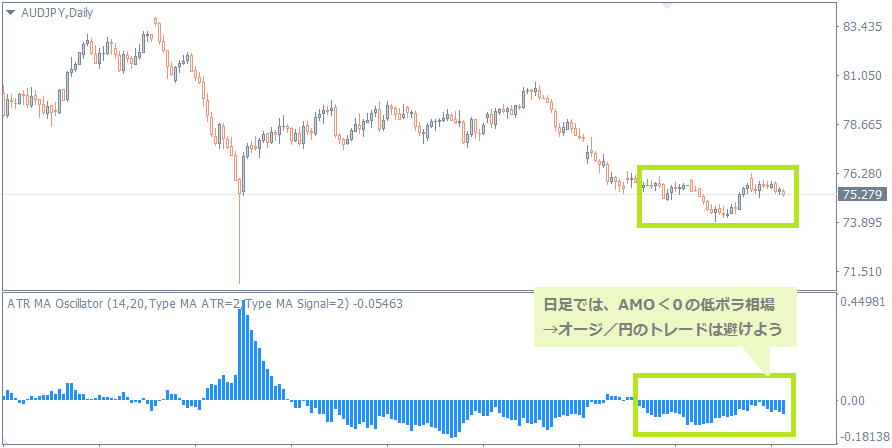

ボラティリティの区分け

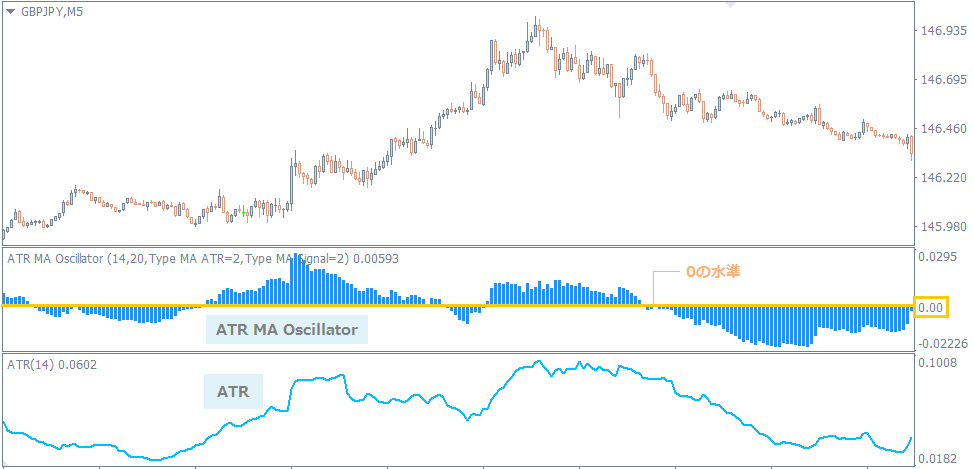

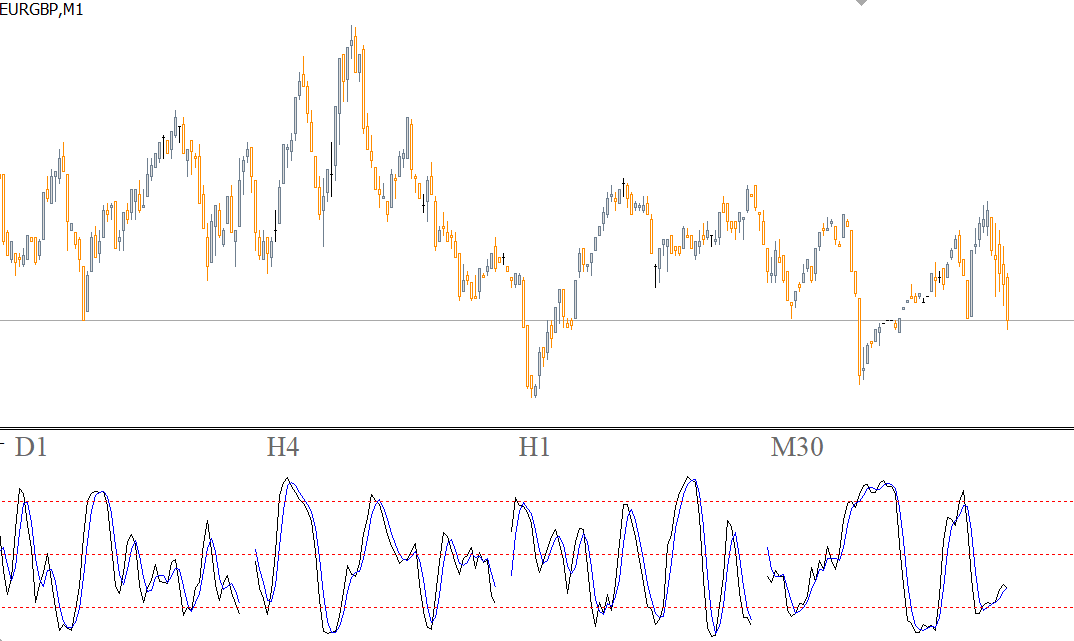

ATR MA Oscillatorでは、どの通貨ペアでも0水準を高ボラ/低ボラの境界線として利用できます。これにより、現在の相場のボラの高さをひと目で判定することができます。

- AMO>0:価格変動が大きい(ボラ大)

- AMO<0:価格変動が小さい(ボラ小)

戦略:通貨ペアの選定

トレーダーはボラの高い相場でトレードし、ボラの低い相場に手を出さないことが大切です。たとえば、デイトレーダーは日足チャートで直近のボラの高さを確認し、今日トレードする通貨ペアを選定しましょう。

下のオージ円の日足では、ここ1ヶ月以上AMOが0以下であり、相場が停滞しています。こういった相場はトレンドが発生しにくく、下位足ではノイズの多いランダムな動きが見られやすいのでデイトレは避けましょう。

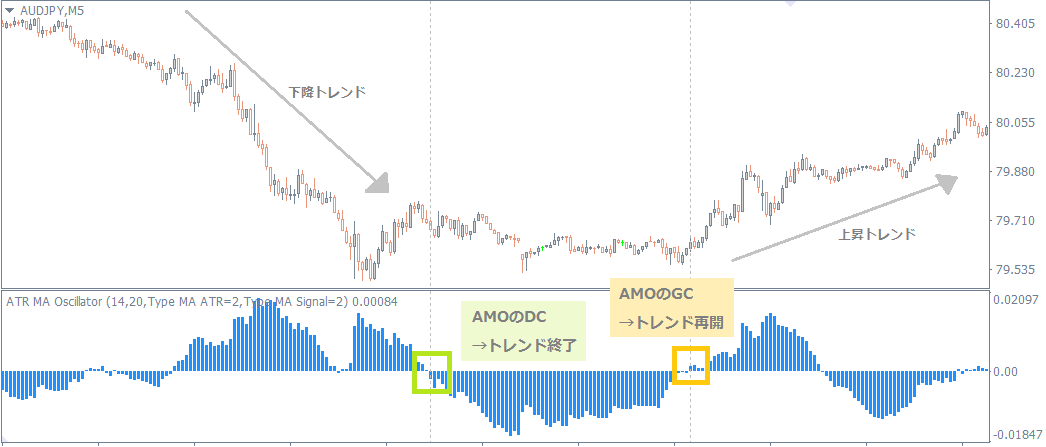

AMOと0水準のゴールデンクロス&デッドクロス

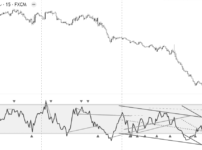

AMOと0水準のゴールデンクロス&デッドクロスは、トレンドやブレイクアウトの始まり/終了の合図となります。

AMOのクロス

- AMOと0水準のGC:AMOの負から正への転換。ボラの増大

→トレンドの始まりのシグナル - AMOと0水準のDC:AMOの正から負への転換。ボラの低下

→トレンドの終わりのシグナル

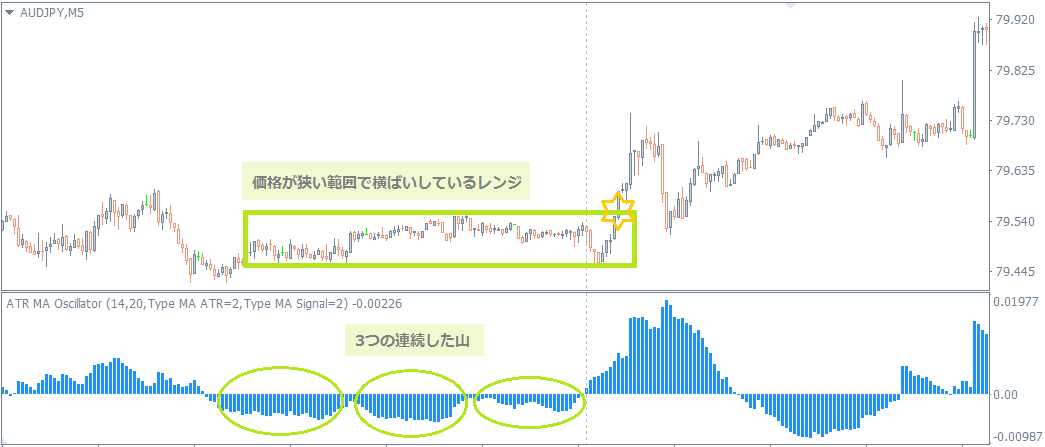

上のオージ/円チャートでは、下降トレンドの終わりでAMOのDCが発生。ボラティリティが低下して最安値を更新できず、下降トレンドが終了しています。

そしてその後、AMOのGCでボラティリティが回復し、逆方向へのトレンドが生まれています。

ポイント

AMOのDCはトレンドフォロー・ポジションの利食いタイミングに、AMOのGCはトレンドやブレイクアウトの初動を捉えるシグナルになります

大きなブレイクアウトの震源地を特定!

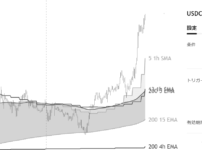

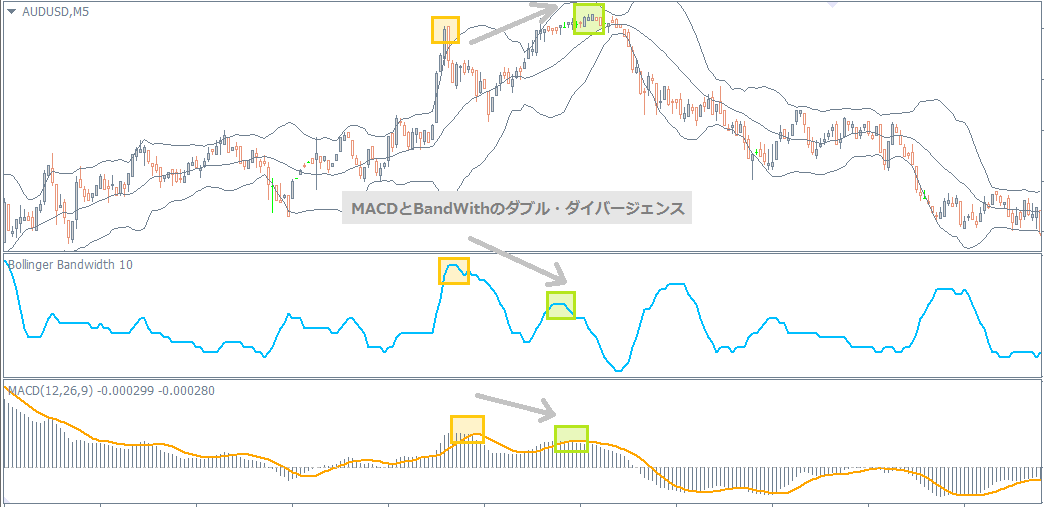

低ボラティリティが一定期間続くのは、大きなブレイクアウトの予兆です。AMOの下記パターンは、ブレイクアウトの発生を事前に知らせてくれます。

AMOが0以下で、3つ以上の山が連続 & 価格が狭い範囲で横ばいしている

上のチャートのAMOでは、3つの大きな山が生じており、ボラの低いレンジ相場を形成しています。この狭い価格帯には売買注文が溜まっており、レンジを突破するとエネルギーが開放され、価格が一方向に勢いよく伸びやすいです。

※ボラの縮小レンジを利用した手法は、『【価格の破裂】ATRボリンジャーを使ったボラティリティ・ブレイクアウト手法』でも解説しているのでよければ参考にしてください。

ATR MA Oscillatorの使い方まとめ

・0水準は高ボラ/低ボラの境界線

・AMOと0水準のGC・DCは、エントリー・利確のシグナル

・AMO<0での、3つ以上の山はブレイクアウトの予兆